はじめに

投資の第一歩として、非課税制度である、つみたてNISA、ジュニアNISA、iDeCoを利用して積立投資をされている方が年々増えてきています。

2023年までは、

つみたてNISAは1年で40万円まで、

ジュニアNISAは1年で子ども1人つき80万円まで、

iDeCoは、働き方によって異なるのですが、1年で14.4万円〜81万円まで、

となっています。

制度の詳細については、こちらをご覧ください。

非課税の制度を使っても、まだまだ投資に回せる資金があるよ〜って方に、次のおすすめの投資手法をご紹介します。

例えば、夫婦2人、子ども1人の家庭の場合は、

つみたてNISAで夫婦2人で80万円、

子どものジュニアNISAで80万円、

iDeCoで夫婦28.8万円(最低額で見積もっています)

の合計188.8万円以上(1年間で)の投資余力がある方におすすめする投資手法になります。

米国株ETFについては、積立でほったらかし投資することができますので、購入のタイミングを図ったりすることなく、毎月、確実に購入することができます。

ETFとは

ETFとは、Exchange Traded Fund(上場投資信託)の略称で、株式市場で取引される投資信託の一種です。

ETFは、複数の株式や債券、商品などの資産を一つの商品にまとめたもので、株式市場で個別銘柄としてリアルタイムで売買することができ、指値や成行注文が可能です。

一つのETFには複数の資産が含まれるため、株式の個別銘柄などに投資するよりもリスク分散がしやすく、投資効率が高いとされています。

ETFには、株式ETF、債券ETF、商品ETFなど、様々な種類がありますが、私がおすすめするETFは、インデックス連動型ETFであるVTIです。

VTIとはバンガード社が提供しているETF(上場投資信託)を指します。VTIは、「バンガード・トータル・ストック・マーケットETF(Vanguard Total Stock Market Index Fund ETF)」の略です。VTIはティッカー(ティッカーシンボルとも。株式やETFなどの銘柄を識別するために付けられたコードのこと)として使用されています。

VTIは米国株式市場全体をカバー

VTIは「CRSP USトータル・マーケット・インデックス」という指数に連動するように運用されています。

この指数は米国株式市場の大型株から小型株までほぼ全体をカバーしており、これに連動するETFのVTIは米国市場ほぼ全体に投資するETFになります。

VTIを購入することで、米国市場にまるごと投資することができますので、アメリカ全体が成長を続ければ、その恩恵を受けることができますね。

とっても魅力的なVTIです♪

私は、毎月、米国ETFのVTIを1株ずつ購入していますが、他のお好みのETFでも構いません。しっかり分析してご自身で決めれられたものであれば大丈夫です。投資は自己責任が原則ですからね。

次に、ETFの定期買付サービスについてご紹介します。

定期買付サービスとは

米国株式や米国ETFを銘柄ごとに毎月決まったタイミングで自動的に買付できるサービスです。

この定期買付サービスは、私が始めた頃は、SBI証券でのみのサービスであったため(現在ではマネックス証券でもできるみたいです)、SBI証券での買付方法について解説します。

毎月の自動買付は、

「金額指定」または「株数指定」か

「外貨決済」または「円貨決済」か

「日付」または「曜日」、「ボーナス月」か

などを組み合わせることで、自分のスタイルに合った定期買付をすることができます。

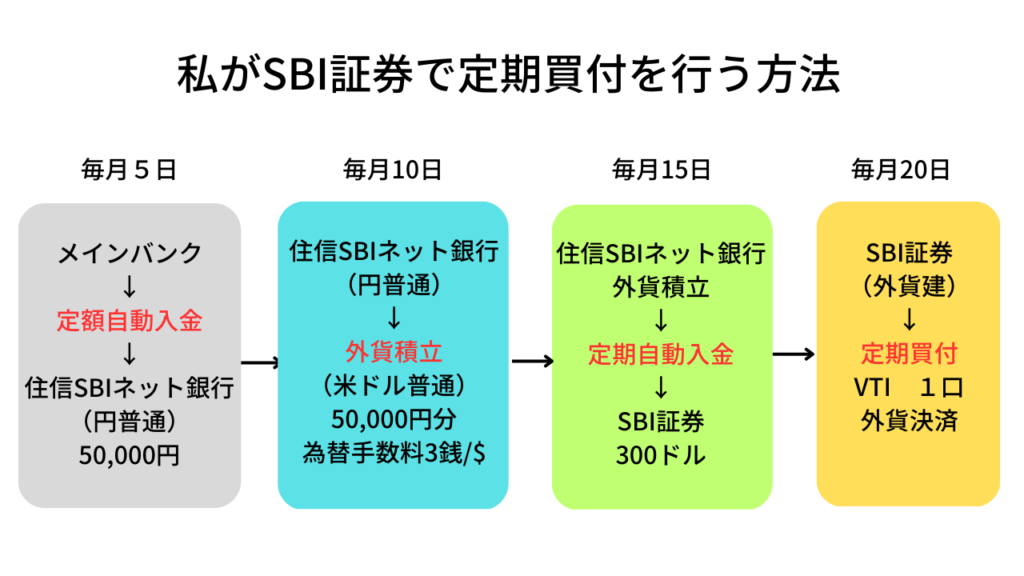

私は、「株数指定」、「外貨決済」、「日付」を組み合わせて、定期買付をしています。

その理由は、1株あたりの金額は、当然のことですが上がったり下がったりしますので、30,000円分購入すると設定した場合、1株30,000万円以下のときは購入できますが、30,000円を超えるときは、購入できなくなってしまうからです。確実に1株ずつ購入するためにも「株数指定」を選択しています。

次に、決済する通貨ですが、円貨決済を行うと、1ドルあたり25銭の為替手数料がかかりますが、為替手数料を最大限安くしたいので、住信SBIネット銀行の米ドルの外貨積立をして、為替手数料は1ドルあたり3銭で円をドルに替えてから、「外貨決済」をしています。

「日付」を選択したのは、住信SBIネット銀行での外貨積立や当銀行口座からSBI証券口座への定期自動入金サービスと組み合わせるのに、わかりやすいからです。

なんだか、いろんなサービスを組み合わせていて、わかりにくいと思われるかもしれませんが、一度理解して、設定してしまえば、あとは何もすることなく、自動でETFを定期買付することができますよ。

では、私のETF定期買付の具体的方法についてご紹介します。

どうやって定期買付の設定をしたらいい❔

私は、メインバンクが住信SBIネット銀行ではないことから、住信SBIネット銀行への入金の段階から、完全自動化しています。

4段階の設定が必要なので、最初の設定は、時間がかかると思います。

しかし、一度設定さえしてしまえば、完全に自動で毎月ETFを1口ずつ購入することができますので、大変便利です♪

個々の手続きについては、

定額自動入金:住信SBIネット銀行

外貨積立:住信SBIネット銀行

定期自動入金:SBI証券

定期買付:SBI証券

で行います。

※設定の詳細については、銀行、証券会社のHPよりご確認ください。

3段階目の定期自動入金が開始したのが、2022年6月からになるので、それ以前は、手動でSBI証券に入金する必要がありました。

その結果、うっかり入金を忘れると、2022年3月分みたいに「発注できず(余力不足)」となってしまいます😂

2022年6月以降は、設定を間違わなければ、そんなミスは起こりませんので、安心してくださいね。

2024年以降の投資戦略について

2024年以降は、新NISAが始まり、年間投資枠が1人あたり360万円となるので、先ほどご紹介した夫婦2人、子ども1人の家庭の場合は、

新NISAで夫婦2人で720万円、

iDeCoで夫婦28.8万円(最低額で見積もっています)

の合計748.8万円以上(1年間で)の投資余力がある方が対象になってしまいます。

なかなかびっくりする金額ですよね。

ですので、私は、新NISAでは、今まで購入してきたETFを成長投資枠240万円の枠内で順次売却して、新NISAの成長投資枠で再購入する予定です。

現在の特定口座にある商品を新NISAにうつしていく!というのが2024年以降の投資戦略です。

そうであれば、今わざわざ、面倒な設定をして、ETFを自動積立する必要がある?と思う方もいらっしゃると思います。

それも正解です!!

私は、今という時間を大切にして、今できることにはチャレンジしたいというタイプですので、

「あのときから、購入していれば○万円資産が増えたのにな〜」とか

「いろいろ調べて設定した経験がこれから役立つことがあるかもしれない」

という後悔を残さず、経験を残すことを大事にしたいと思っています。

まとめ

米国ETFの効率的な投資の始め方について、私の具体的な積立方法をご説明しました。

今から始められる方はもちろん、今は始めないけれども、銀行と証券会社のサービスを組み合わせたら、こんなこともできるんだなーという投資手法の仕組みを知るきっかけになれば嬉しいです♪