はじめに

iDeCo・企業型DCは、もうされていますか❓

つみたてNISAを始めて、次はどんな投資をしたらいいのかなーと思っている方には、iDeCo・企業型DCがおすすめです。

詳しく解説しますねー♪

確定拠出年金とは、確定拠出年金法に基づいた私的年金のことで、拠出された掛金とその運用益との合計額をもとに、将来の給付額が決定する年金制度です。

老後生活を送るにあたって、公的年金では不足する部分を補うものとして、最近注目されていますね。

まず、前提となる年金制度の仕組みについて簡単に解説します。

日本の年金制度とは

日本の年金制度の「年金」とは、「終身もしくは一定期間にわたって一定の金額を毎月定期的に支給する年金制度の下で支給される金銭」のことです。

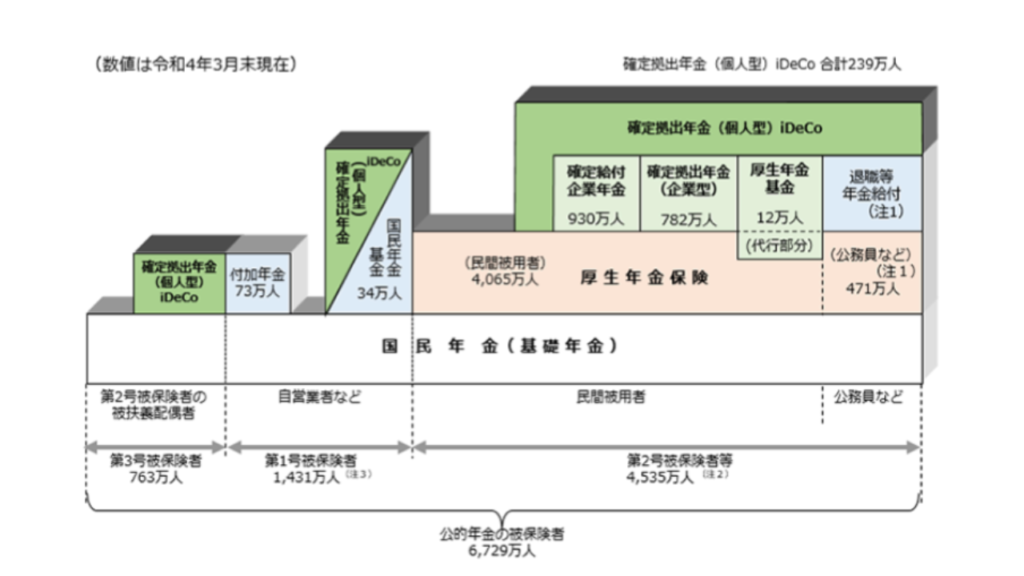

日本の年金制度は、働き方、働く企業によって、加入する年金が異なり、3階建ての構造になっています。

1階:国民全員加入の「国民年金」

2階:職業に応じた上乗せ給付の「厚生年金」

3階:企業・団体、協会の運営による「企業年金」

そして、

1・2階部分が「公的年金」、3階部分が「私的年金」と呼ばれています。

具体的な金額についてみていくと、

1階部分の国民年金受給額は、令和5年度は満額受け取る場合で、月額6万6,250円です。

2階部分の厚生年金の受給額は、納付月数や年収によって変わってくるのですが、平均すると、約14万円(国民年金部分も含む)となります。

そこで、考えなくてはいけないのが、

①日本の公的年金支給開始年齢は原則として65歳ですので、年金が支給されるまでの期間をどうするか

(例えば、60歳で退職して65歳までの生活費を20万円を確保したい場合は、20万円×12ヶ月×5年=1,200万円が必要となります。)

②受け取る年金額と老後の生活費の差額をどうするか

(例えば、65歳以降、受け取る年金額が14万円で、生活費を20万円確保したいとなると、毎月6万円の不足となり、平均寿命の85歳まで生きると仮定した場合、6万円×12ヶ月×20年=1,440万円が必要となります。)

の2点です。

①②の合計金額(上記仮定では、約2,640万円)を退職金や貯金等で準備できる場合は、問題ありませんが、そうでない場合には、若い時期から準備を始めておく必要があります。

この老後に必要な金額は、何歳で退職するか、老後も働き続けるのか、受け取る年金額、資産収入の有無、必要な生活費等によって、大きく変わってきますので、一度試算されることをお勧めします。

老後に不足するであろう金額が試算できたら、その金額を準備するのに有効な手段として、確定拠出年金があります。

次に、確定拠出年金のメリット、デメリットについてご説明します。

確定拠出年金のメリット

確定拠出年金のメリットは、4つあります。

①掛金が全額所得控除の対象

掛金が全額所得控除の対象になります。

掛金の全額が所得控除の対象となるため、掛金の年額に所得税と住民税率を乗じた金額分が節税できます。

老後の資金を積立てしながら節税ができるので、現在の手取り金額を増やすことができます。

自営業者は確定申告、会社員の場合は年末調整で対応することになります。

②運用利益が非課税

運用の結果生じた利益が非課税になります。

一般的な資産運用、たとえば投資信託や定期預金の場合、分配金や金利といった運用益には20.315%の税金が課されます。しかし、確定拠出年金の場合には、これらが非課税扱いになります。

運用期間は、60歳まで(最長70歳まで)となりますので、30歳の方なら30年〜40年非課税で運用できることになります。

③受け取るときにも税務上のメリットがある

年金を実際に受け取るときに税務上のメリットがあります。

60歳以上で年金を受け取る場合、

一時金での受給であれば退職所得控除

年金での受給であれば公的年金等控除

といった税制上の措置を受けることができます。

※会社勤めの方の場合は、退職金との関係で受け取る時期、受け取り方を考える必要がありますね。

④自己破産しても財産が残る

万が一、自己破産しても財産が残ります。

確定拠出年金は、差押禁止財産の1つに分類されているため、もし仮に自己破産しても、確定拠出年金に関する財産は没収対象にはなりません。老後の資金として確保することが可能です。

確定拠出年金のデメリット

デメリットとしては、2つ挙げられます。

①60歳まで引き出しができない

月々の掛金を減額することはできますが、今までに拠出してきた年金を60歳以前に受け取ることができません。

◎受け取り開始時期は60歳〜75歳までの間で選択できる

※最初の掛金を拠出してから10年以上経過していれば60歳から受け取ることができます。

◎途中解約や現金化はできないl

iDeCoは、「老後のための資産運用」となりますので、余裕資金の範囲ですることが必要です。途中解約や現金化ができないことは、逆に考えると、老後の資金を確保することにつながりますね。

②利用には手数料がかかる

一般的に、

加入・移管時手数料(初回1回のみ):2,829円

加入者手数料(掛金納付の都度):105円

運営管理機関の手数料(※運営管理機関によって異なる):171円が最安

の手数料が必要になります。

毎月の掛金をゼロにして、積立を中断した場合でも、最低171円の手数料はかかりますので、注意が必要です。

iDeCo と 企業型DC とは❔

確定拠出年金には、

加入者自身が拠出するiDeCo(個人型確定拠出年金)と

事業主が拠出する企業型DC(企業型確定拠出年金)の2つがあります。

個人型確定拠出年金(iDeCo/イデコ)とは?

個人の意思による任意加入であり、加入者である個人が掛金を全額拠出します。

国民年金保険料が未納付の月については、掛金の拠出ができないという特徴があります。

iDeCoの利用対象者

個人型確定拠出年金(iDeCo)の利用対象者は、

◎国民年金の第1号被保険者

◎国民年金の第2号被保険者

◎国民年金の第3号被保険者

◎国民年金の任意加入被保険者

の20歳以上65歳未満の人です。

企業型確定拠出年金(企業型DC)とは?

企業が掛金を拠出する年金です。

企業が毎月掛金を拠出し、従業員が運用する制度であり、運用成績によって、退職後に受け取る年金額が変わってくることが特徴です。

また、企業が拠出する掛金に、従業員が掛金の上乗せができる「マッチング拠出」が可能な場合もあります。

運用された資産は定年退職を迎える60歳以降で、退職金など一時金もしくは年金を選択し、受け取ることができます。ただし、積み立てた資金は、原則として60歳まで引き出すことができません。

そして、転職・離職する場合は、企業型DCの年金資産を持ち運びすることができます。

加入者

加入に際しては、従業員であれば自動的に加入する企業、企業型確定拠出年金に加入するか否かを自ら選ぶことができる企業があります。

お勤めの会社がどちらに該当するのか、しっかりと把握しておく必要があります。

マッチング拠出とは?

マッチング拠出とは、企業型確定拠出年金の中で企業が拠出する掛金に、従業員がさらに上乗せして掛金を拠出するものです。掛金は、企業と従業員の双方で拠出することになります。

マッチング拠出の掛金にも上限が定められており、

①従業員が拠出する掛金の金額は、企業が拠出する掛金の金額を超えない

②企業が拠出する掛金と従業員が拠出する掛金の合計額が、掛金の拠出限度額を超えない

という2つの条件を両方満たすことが求められます。

なお、企業型確定拠出年金を導入していても、マッチング拠出制度を併用していない企業も多くあります。お勤めの会社で確認をする必要があります。

企業型DCの税制優遇措置

企業型確定拠出年金にも、税制上の優遇措置があります。まずは、運用して生じた運用益は非課税になります。

それに加えて、運用益を受け取る場合、一時金であれば「退職所得控除」、年金であれば「公的年金等控除」の対象となるので、税制優遇を受けることができます。

また、マッチング拠出においても、掛金全額が所得控除の対象となることで、掛金に所得税と住民税の税率を乗じた金額分の税制優遇を受けることができます。

iDeCoと企業型DCはどう違う❔併用できる❔

iDeCoと企業型DCは、どちらも個人が退職金や年金のために資産を積み立てることができる制度ですが、その違いについてご説明します。

iDeCoと企業型DCの違い

①運営主体の違い

iDeCoは、金融機関や証券会社が運営する個人型確定拠出年金であり、

企業型DCは、雇用者が従業員のために設置する企業型確定拠出年金です。

②対象者の違い

iDeCoは、個人であれば誰でも加入することができますが、

企業型DCは、従業員が雇用された企業のみが加入することができます。

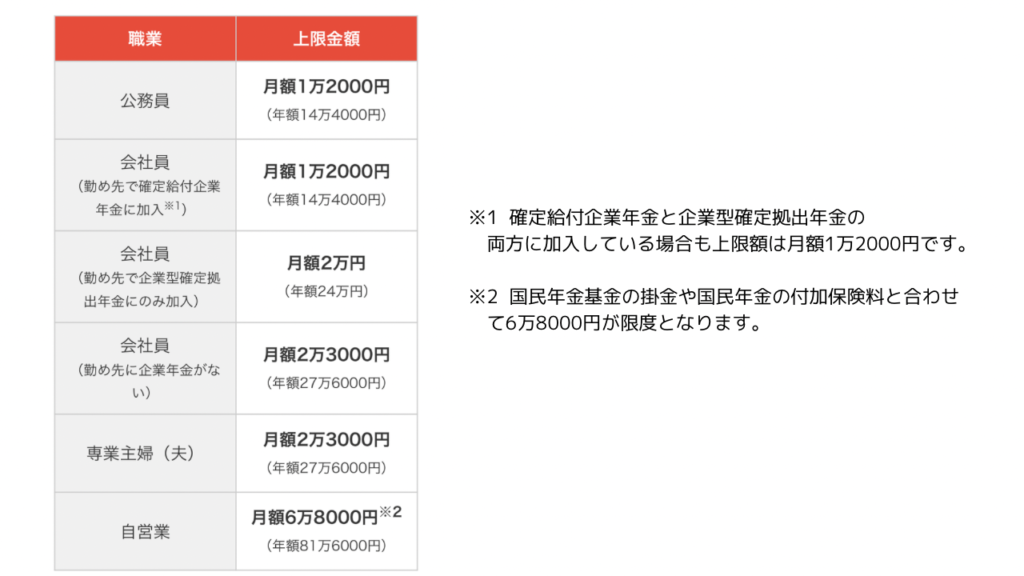

③積立限度額の違い

iDeCoの場合、毎月いくら積み立てるか、自分で金額を1,000円単位で設定できます。

下限額は一律で月額5,000円です。上限額は下表のとおり、加入者の職業等によって異なります。

一方、企業型DCは、企業ごとに設定された上限額内で、従業員や企業が任意で決めることができます。

以上が、iDeCoと企業型DCの主な違いです。適切な制度の選択には、自身の状況や目的に応じて比較検討することが重要です。

④運営管理機関の選択

iDeCoは、自由に運営管理機関を選ぶことができますが、

企業型DCは、企業の指定する運営管理機関を利用することになります。

運営管理機関によって、選択できる投資商品が異なってくるので重要な違いとなります。

iDeCoと企業型DCは併用できる❓

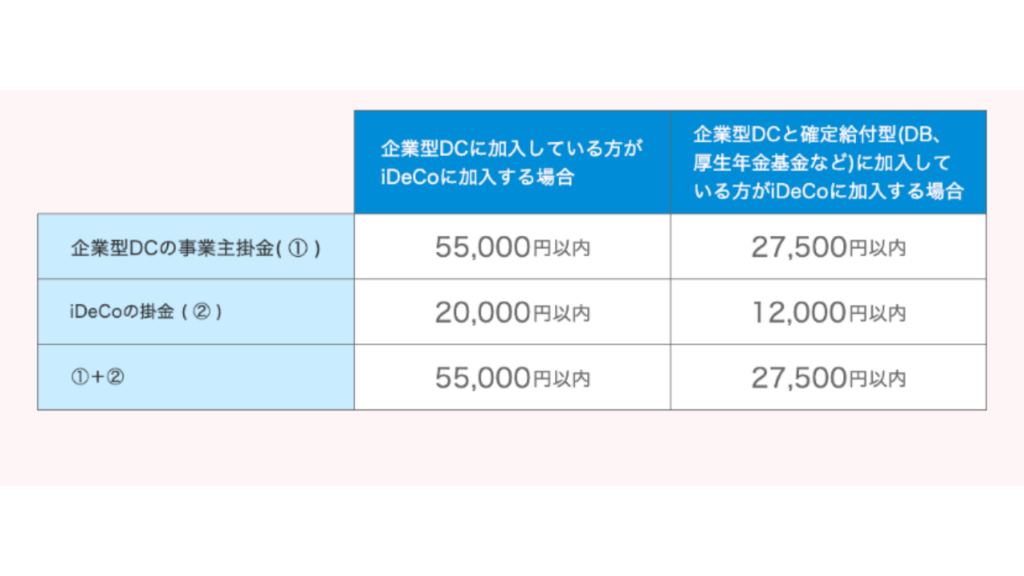

2022年10月1日から、企業型DC加入者のiDeCo加入の要件が緩和されました。

企業型年金規約の定めによりiDeCoに加入できなかった企業型DCの加入者も加入できるようになりました。

ただし、各月の企業型の事業主掛金額と合算して月額5.5万円を超えることはできません。

また、掛金(企業型の事業主掛金・iDeCo)が各月拠出であること、企業型DCのマッチング拠出を利用していないことが、条件となります。

iDeCoと企業型DCの始め方

iDeCo

取り扱い商品や手数料などを考慮して、管理運営機関を選択します。

つみたてNISAなどを既に始められている方は、その証券口座にまとめてiDeCoを開設されてもいいと思いますし、これから始められる方については、SBI証券と楽天証券がおすすめです。

私は、楽天証券でiDeCoを開設していますよ♪

簡単な流れをご説明します。

①希望の証券口座を開設:免許証等の本人確認書類、マイナンバーが必要です。

②iDeCoの資料請求:口座開設後、HPから行うことができます。

③5日から1週間程度で、証券会社から口座へのログインに関する情報、iDeCoの資料が届きます。

④証券口座にログインする。

⑤郵送で、iDeCoの申し込み行う:年金手帳等の基礎年金番号がわかる書類が必要です。

※会社員の方は、勤務先の事業所に記入してもらう必要のある書類があります。

⑥証券会社による審査

⑦国民年金基金連合会による審査

⑧iDeCo加入手続き完了通知が届く(約2ヶ月くらいかかります)

⑨証券会社のウェブサイトで、初期設定を行い、掛金の配分を指定する

※配分指定をしないまま一定期間が経過すると証券会社の提示する指定運用方法で運用が開始されることになります。

以上のような流れとなります。

企業型DC

勤務先が企業型DCを導入していれば、従業員は原則、企業型DCに自動的に加入することになります。

中には、企業型DCへの加入について「選択制」を採用している企業もあり、企業が拠出するお金を企業型DCの掛金にするか、給与への上乗せで受け取るかを従業員が選べる場合もありますので、勤務先で確認をする必要があります。

この場合は、給与への上乗せとして受け取ると、税金や社会保険料がそこから差し引かれるので、老後のために資金として活かすなら税金のかからない「掛金」を選んで、企業型DCで運用していく方が有利です。

加入する場合は、運営管理機関の選定や毎月拠出する掛金や企業型DCの口座管理にかかる手数料も企業が負担してくれます。この手数料を企業が負担してくれる点はiDeCoより有利な点になります。

従業員がすることは、毎月の掛金額、購入する運用商品の種類や配分割合を決めることです。

我が家の失敗談

我が家の夫の会社は、2015年に企業型DCが導入されたのですが、突然、

「さぁ、掛金額を1,000円から27,500円の間で選んで、運用商品を決めてください。」という案内と一緒に、制度や運用について学ぶための分厚い資料、運用商品概要書、運用商品実績表を持って帰ってきました。

当初は、投資について全く知識がなかったため、よくわからない制度が始まって、不安だし、退職金が減ってしまっては困るからと思って、最低金額の1,000円で元本確保型商品を選んでいました。

このように企業型DCが導入されて、元本保証型商品を選んでしまう方も多いと思います。

そのような場合でも、企業型DCの専用口座が開設された後、取引画面にログインして、商品や掛金の配分の見直し・変更を取引画面からすることができます。

なお、掛金の額を変更する場合には、会社に書類をもらって申請する必要があります。

私も、投資について学び始めてから、掛金の額を上限の27,500円に変更して、商品についても、インデックスファンドの外国株式7:日本株式3の配分に変更しました。

今思うと、長期の非課税メリットを最大化するのであれば、最初から上記商品を選んでおけば良かったと思うのですが、勉強して気がついたときに変更するのでも悪くないと思っています😊自由に変更できるのも企業型DCのいいところですね。

まとめ

楽しくお金に困らない老後生活を送るには、

◎年金の仕組みを理解すること

◎老後のライフプランを考えながら、老後に必要な金額、何歳で退職するか、老後も働き続けるのか、受け取る年金額、資産収入の有無、必要な生活費はどれくらいかを試算してみること

◎試算した不足分をiDeCoと企業型DCをフル活用して準備すること

が大切です。

豊かな老後生活のために、今を楽しみつつ、少しずつ準備していきたいですね😄