はじめに

これから投資を始めてみたい方に、最初の第一歩としておすすめしたいのが、つみたてNISAとジュニアNISAです。

どんな投資なの❓

どうやって始めればいいの❓

どんなことに気をつければいいの❓

新しいNISAが来年度から始まるみたいだから、今はしない方がいい❓

などの疑問についてお答えします!

つみたてNISA・ジュニアNISAとは❔

2024年度から新しいNISAが始まるって聞いたけど、それでも積立NASAとジュニアNISAって始めた方がいいの❓

そうなんです!!2024年度からの新NISAをスムーズに始めるためにも、今年から始めるのをお勧めします♪

非課税での生涯投資枠が増えるので、投資余力のある方には特にお勧めです!!

まずは、現行のつみたてNASAとジュニアNISAについて説明しますね。

つみたてNISA

つみたてNISAは、2018年1月からスタートした、投資初心者から幅広い年代の方が少額から投資しやすいように、長期・積立・分散投資を支援するための非課税制度です。日本に居住している18歳以上の方が開設することができます。

通常の特定口座で運用する場合は、投資商品の売却時の値上がりによる利益(譲渡益)に対して、約20%(復興特別所得税を含めると、20.315%)が課税されますが、NISA口座では、非課税となるので、譲渡益を全額受け取ることができます。

例えば、50万円の投資商品が100万円に値上がりしたときに売却すると、実際に受け取りできるのは、

特定口座:100万円ー50万円=50万円(譲渡益) 50万円ー(50万円×20%)=40万円

NISA口座:100万円ー50万円=50万円(譲渡益)

となり、受け取ることができる金額が10万円も変わってきます。

金額が大きくなればなるほど、非課税のメリットが実感できると思います。

ここで、簡単に概要をまとめると、次のようになります。

① 運用利益が非課税

② 非課税期間は最長20年間

今から始める方は、2023年投資分について、20年間非課税で運用できます。

③ 買付可能額は最大800万円

今から始める方は、2023年分の年間40万円の買付が可能です。

④ 厳選した投資信託が対象

国が定めた低コスト、長期安定運用等の基準を満たした商品が対象なので、安心して選ぶことができます。

ジュニアNISA

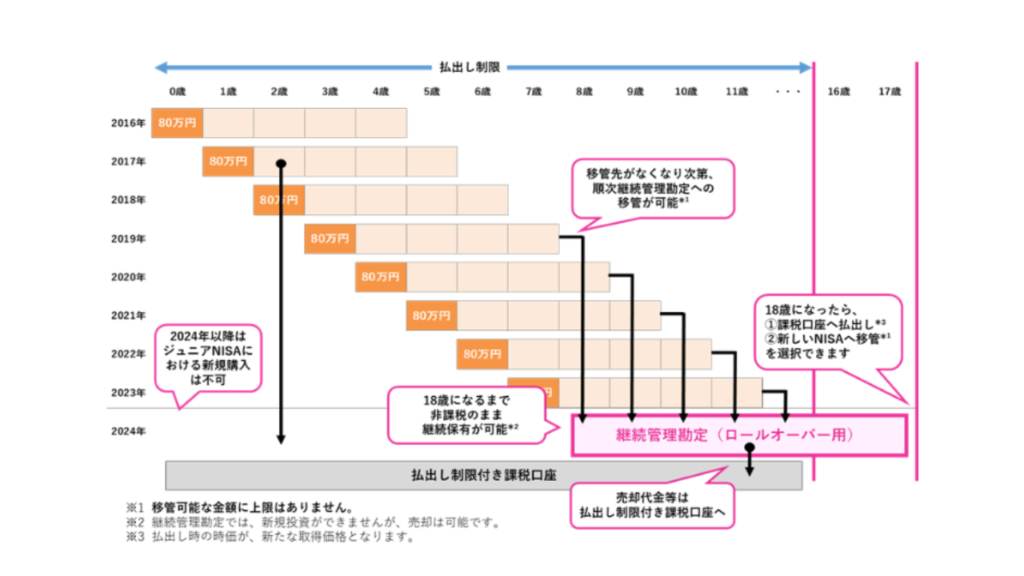

ジュニアNISAは、18歳未満の未成年者が利用することができる非課税制度です。つみたてNISAと同様に、投資信託などへの投資が可能で、年間の非課税枠は80万円となっています。ただし、ジュニアNISAは、18歳になるまで親権者が代理で運用することができます。

① 0〜17歳の未成年が対象

② 運用利益が非課税

③ 非課税期間は最長5年間

④ 買付可能額は最大400万円

今から始める方は、2023年分の年間80万円の買付が可能です。

⑤ 親権者等が代理運用

⑥ 18歳まで払出し不可

→2024年以降は、払出し制限が撤廃されるので、より使いやすい制度になりました。

つみたてNISA、ジュニアNISAの始め方

つみたてNISA

1. 口座開設

まずは、つみたてNISAを取り扱っている証券会社や銀行で、つみたてNISA用の口座を開設します。口座開設には、本人確認書類やマイナンバー、住民票などが必要となりますので、事前に確認しておきましょう。マイナンバーカードがあれば、スマホで撮影してアップロードすることで簡単に申請できます。

私がお勧めするのは、SBI証券と楽天証券です。手数料が安くて取り扱い商品が多いからです。迷われている方は、この2つから選ばれると間違いないと思います。決して、窓口のある手数料の高い銀行などでの口座開設されないようにしてくださいね。

我が家では、私はSBI証券、夫は楽天証券でNISA口座を開設していますよ。

2. 投資信託の選択

口座開設後は、投資信託や株式などに投資するための商品を選択します。つみたてNISAは、投資信託に限定されているため、信託タイプやファンドの運用方針、手数料などを比較検討して、自分に合った商品を選びましょう。

私がお勧めするのは、

⭐️eMAXIS Slim 米国株式(S&P500)

⭐️SBI・V・S&P500 インデックスファンド

⭐️eMAXIS Slim 全世界株式(オールカントリー)

⭐️楽天・全世界株式インデックス・ファンド

です。

いずれも優良な指数に連動したインデックスファンドで、信託報酬も安いのが理由です。

詳しくは、証券会社の商品選択の自身で確認してください。

我が家はでは、

私は、SBI・V・S&P500 インデックスファンド、夫は、eMAXIS Slim 全世界株式(オールカントリー)

を選択していますよ。

3. 自動積立設定

商品選択後は、自動積立設定を行います。つみたてNISAは、少額ずつ積み立てていくことができるため、自分の予算や目的に合わせて、積立額や期間を設定することができます。

積立設定のときに、是非お勧めしたいのが、クレジットカードによる積立です。

SBI証券であれば、三井住友ナンバーレスカード等対象のカードで積立することでVポインとがもらえます。そのVポイントは、クレジットカードの支払いに充当したり、投資信託を購入するときに使えたりとお得です。

楽天証券であれば、楽天カードで積立することで楽天ポイントがもらえます。楽天ポイントは、お買い物に使えたり、ポイントで投資できたり、いろんな使い方ができるのでお得です。

今年度の途中から始めて、今年度の40万円の枠をフルに使うためには、ボーナス積立の設定を行うなど、積立額の調整をする必要がありますので、気をつけてくださいね。

ジュニアNISA

1.口座開設

まずは、ジュニアNISAを取り扱っている証券会社や銀行で、ジュニアNISA用の口座を開設します。親権者が口座を開設するため、本人確認書類やマイナンバー、住民票などのほか、子どもの戸籍謄本なども必要となる場合がありますので、事前に確認しておきましょう。

私が口座開設したときは、子どもと同居している場合は、親権者の確認をするために、世帯全員の続柄の入った住民票の提出が必要でした。マイナンバーカードを持っている場合は、お子様の本人確認はマイナンバーで行い、住民票は、コンビニのマルチコピー機から出すことができます。そのときに、利用者用電子証明書の数字4桁の暗証番号が必要ですので、事前に確認しておくと安心です。

ここで、注意していただきたいのは、子ども名義の銀行口座も必要になることです。子どもの年齢により、ネット銀行の開設ができるかどうかが銀行により異なります。

我が家は、SBI証券か楽天証券のどちらかで開設したかったので、調べると、住信SBIネット銀行は、満15歳以上であれば開設可能(現在では、15歳未満でも条件つきで口座開設できるようです)、楽天銀行は0歳から開設可能でしたので、迷わず、楽天銀行、楽天証券で開設することにしました。

※親権者も同じ証券会社に口座を開設している必要があります。私はNISA口座はSBI証券ですが、楽天証券にも特定口座を持っていますので、スムーズに開設できました。

2. 投資信託の選択

口座開設後は、投資信託や株式などに投資するための商品を選択します。子どもの将来を見据えて、長期的な運用方針を考慮した商品を選ぶことが大切です。

我が家は、子ども2人とも、eMAXIS Slim 全世界株式(オールカントリー)を選びました。子どもたちの成長に合わせて、少しずつ、どんな企業の株式を持っているのかを話しながら、経済、世界の企業に興味を持ってもらえたらと思っています。

3. 自動積立設定

商品選択後は、自動積立設定を行います。ジュニアNISAもつみたてNISA同様、少額ずつ積み立てていくことができるため、親権者が子どものために積立額や期間を設定することができます。

子どもが18歳になった後は、自動的に成人用口座内において、成人用NISA口座が開設されます。その際、①課税口座へ払出し、②新しいNISAへ移管を選択することができます。

金融庁HPより

そして、2023年度でジュニアNISAが終了することにより、非課税期間終了後、自動的に継続管理勘定に移管されることになりましたので、この点は便利になったと思います。

以上が、つみたてNISAとジュニアNISAの始め方についてのまとめとなります。

新NISAが始まる見たいけど、どうしたらいい❔

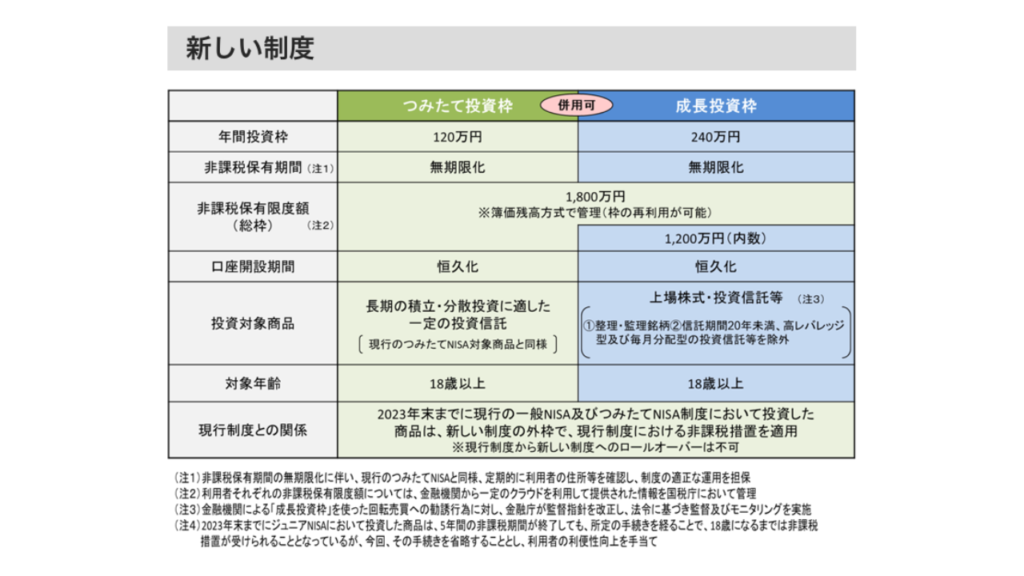

まず、新NASAの概要を簡単にご説明します。

金融庁のHPから引用します。

金融庁HP

表をまとめると、

① 年間投資枠は、360万円

② 生涯投資枠は、1800万円

⑥ 売却したら非課税枠は復活する

③ 非課税保有期間:無期限

④ 口座開設期間:恒久化

⑤ 旧制度と併用できる

以上のように、2024年度から始まる新NISAは、投資枠が大幅に拡張され、非課税期間も無期限となり、資産運用をする人にとって、想像を上回る神改正と言われています。

この新しいNISAを使いこなせるかどうかが、資産形成のスピードや老後の心配をするかどうかの分かれ道になってきそうです。

来年度から新NISAで投資を始めても、資産形成は充分に可能なのですが、今年から始める場合は、⑤旧制度と併用できる ので、今年度40万円を投資した場合、旧制度の40万円と新制度の1800万円の合計1840万円の非課税投資枠を得ることができるのです。

そして、子どものジュニアNISAで、今年度80万円を投資した場合、2024年以降は、18歳になるまでNISA口座を持つことができないので、18歳から生涯投資枠を使えるようになるまでの間、80万円分を非課税で保有できるというメリットがあります。

子どもが0歳の場合は、18歳になるまでの約18年間の運用に対して非課税となるので、仮に、80万円を年利5%で運用できた場合、18年後は、約196万円になります。本来ならば、196万円ー80万円=116万円の約20%の税金(約23万円)が差し引かれるのですが、それが非課税となるのだから、効果は非常に大きいです。

その後、新NISAへ移管手続きをする場合の詳しい情報は、まだ出ていませんが、18歳になるまでの運用益が非課税となるので、投資余力のある方は、今年から始められるのをお勧めします。

まとめ

2024年度から始まる新NISAは、資産形成をする上で、絶対に外せない重要な制度となりますが、今年度で終了するつみたてNISA・ジュニアNISAも今年度から始めるのをおすすめしますよーという内容になります。

我が家の利用している証券口座、選択している投資商品をご紹介しましたので、是非参考にしていただければ嬉しいです。